Trafic marchandises

Trafic marchandisesLe transport maritime international est aujourd'hui le principal moyen de transport des marchandises à l'échelle de la planète. À quelque moment que ce soit de son transport, une marchandise a 80 % de chances d'emprunter la voie maritime.

Ce secteur d'activité particulièrement sensible aux fluctuations économiques a subi de plein fouet la crise mondiale actuelle. En quelques mois, une situation qui pouvait paraître rayonnante soutenue par des commandes croissantes de la part des pays émergents (Chine, Inde, Brésil) a viré au cauchemar pour de nombreux professionnels du domaine. Toute la filière est aujourd'hui en crise, des armateurs aux ports, tous les secteurs souffrent d'une baisse généralisée des carnets de commande.

La mondialisation, la globalisation des transports et de l'économie mondiale expliquent en partie une situation économique aujourd'hui fragilisée, mais pas seulement. Avant la crise, les armateurs devaient répondre à des demandes d'affrètement en hausse alors même que les navires venaient à manquer. Ils ont donc commandé de nouveaux navires mais ils se sont parfois montrés imprudents en anticipant d'hypothétiques nouvelles demandes.

Tous les types de biens ou de marchandises ont été concernés par ces baisses de commandes. Les premiers touchés furent les secteurs de l'automobile et de l'immobilier, entraînant dans leurs sillages la baisse des commandes des matières premières, particulièrement dans le domaine sidérurgique. Les commandes ont ainsi chuté de près de la moitié en 2008 en Europe, aux États-Unis et au Japon. Le trafic de conteneurs, pourtant leader du transport maritime international a enregistré une baisse de près de 20 % de son activité, le trafic de véhicules a chuté de près de 60 % et même si le transport de vracs secs s'est maintenu grâce aux besoins conséquents de la Chine, il est bien souvent resté la seule alternative à un trafic marchandises fortement malmené.

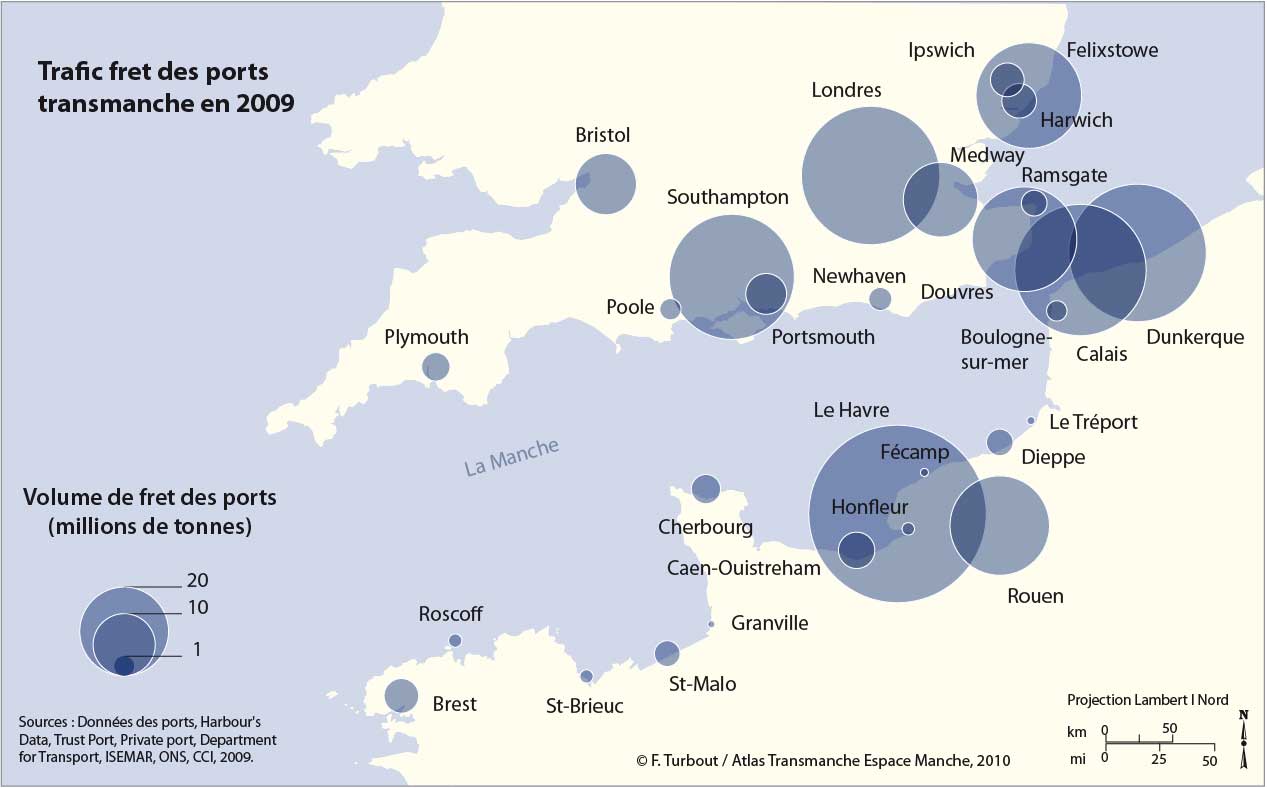

Dans ce contexte mondial morose, l'espace Manche n'a pas été épargné. Il est le premier couloir de circulation maritime au monde avec chaque jour près de 500 navires qui entrent ou sortent de cette petite mer intérieure. Les ports qui jalonnent les rives de la Manche, et plus avant, ceux du Range Nord, ont également souffert de cette baisse du transport maritime avec des situations parfois très contrastées.

1. La récession du transport maritime mondial, bilan 2008-2009

Le transport maritime répond aux dures lois de l'offre et de la demande de biens et de matières premières. Cette activité de service dépend donc directement de la production et de la consommation de l'ensemble de la planète, particulièrement dans un contexte d'économie mondiale globalisée.

Dans le secteur maritime, un indicateur permet de juger assez finement de la situation des marchés et du secteur des transports maritimes : le BDI, Baltic Dry Index. Cet indice donne une indication sur le taux d'affrètement des vracs secs. Pour l'année 2009, et même si cet indice est fortement lié à l'activité de la Chine, principal client de vracs secs (ciment, acier, charbon, etc.), il a enregistré une chute de près de 80 % de sa valeur par rapport à 2008.

L'année 2009 est encore marquée par la crise économique. Les ports chinois résistent et enregistrent même une progression de leurs tonnages mais de façon moins importante et spectaculaire que précédemment, ainsi Shanghai avec 590 millions de tonnes progresse de 8 % par rapport à 2008 et Qingdao de 5 %.

1. 1. Le vrac : une marchandise refuge ?

Avant la crise, le trafic de vracs était porté par les demandes fortes de certains pays émergents et des pays développés. Aujourd'hui les commandes de minerais et d'acier sont en baisse, les pays exportateurs souffrent de ces baisses, mettant ainsi un peu plus en lumière la dépendance des pays émergents vis-à-vis des pays dits développés. Certains résistent mieux, comme l'Australie dont les exportations de minerai de fer augmentent de 22 % alors qu'elles régressent de 3,5 % pour le Brésil.

Les exportations de charbon sont en chute, avec une baisse de 15 % pour l'Afrique du Sud et de 3 % pour l'Indonésie. 914,4 millions de tonnes se sont échangés de par le monde en 2008, affichant une légère hausse par rapport à l'année précédente. Les commandes de minerai sont directement liées à l'activité sidérurgique. En Europe et aux États-Unis, ce secteur a accusé une chute d'activité oscillant entre 43 et 49 %. Seule la Chine s'est maintenue, avec 1 % d'augmentation. De fait, les demandes chinoises se sont maintenues avec un total de 48,3 millions de tonnes de charbon importé pour le début de 2009. La Chine, grand importateur de charbon, a cependant moins exporté parce que les commandes étaient en baisse, mais elle a maintenu, voire accru ses importations et les navires capesize1 font encore la queue à l'entrée des ports chinois en provenance d'Australie, principal pourvoyeur de cette matière première dans la zone, les Chinois préférant acheter du minerai overseas de meilleure qualité que celui produit en Chine.

De même, les navires capesize ont vu leurs tarifs d'affrètement passer de 230 000 US$ par jour à l'été 2008 à 2 800 US$ jour en décembre de la même année.

Les analystes estiment que cette demande va stagner et tablent sur une reprise de la demande européenne. Les récents résultats de 2009 des ports européens ne répondent pas à leurs attentes mais confirment une tendance à la baisse avec un total de 314 millions de tonnes, soit une chute de 21,4 % du trafic par rapport à 2008. Quoi qu'il en soit, le vrac a permis aux armateurs de se redresser lentement, alors même que les trafics « refuges » étaient en perte de vitesse.

1. 2. La chute de la « planète conteneur »... et la reprise tant attendue

Les conteneurs, fer de lance du transport maritime international, viennent de connaître la plus grosse crise économique depuis leur création.

En début d'année 2009, l'activité a chuté de près de 40 %. On ne parle plus d'engorgement des ports, au contraire. La crise économique est passée par là et les échanges de produits manufacturés sont en chute, entraînant dans leur sillage, celle des boites métalliques. Les ports chinois, japonais ou les grands hubs de Hong Kong et de Singapour ont vu leurs trafics chuter de plus de 12 %, allant jusqu'à -30 % dans les ports japonais. En Europe et aux États-Unis, les situations des ports de réception sont variables et fonction de l'importance de ce type de trafic dans l'économie portuaire locale. Conséquence directe de cette récession, les projets d'extension sont bloqués.

Dans ce contexte, les armateurs souffrent d'une baisse importante des taux d'affrètement. Ainsi, le tarif d'affrètement d'un porte-conteneur a chuté de près de 20 % en six mois entre 2007 et 2008, poursuivant sa baisse en 2009, le début 2010 marquant une reprise. En 2009, de gros armateurs ont vu leur chiffre d'affaires plonger, à l'image du géant Maersk, premier opérateur mondial du transport de conteneurs, dont le chiffre d'affaires a chuté de plus de 30 % en une année. Pour l'année 2009, la quasi-totalité des principaux ports conteneurs mondiaux avaient enregistré une baisse alors même que Singapour restait leader mondial avec un trafic total de 25,9 millions d'EVP, et ce malgré une baisse de 13,5 %.

Les ports européens ont continué à accuser les effets de la crise économique et plus aucun port européen d'envergure n'apparaissait alors dans le classement des dix premiers ports mondiaux en terme de trafic conteneurs. Rotterdam était ainsi redescendu à 9,7 millions d'EVP. Plus généralement, le trafic conteneur européen était en berne, accusant une baisse de près de 12 %, et les ports du Range Nord, Rotterdam, Amsterdam, Hambourg ont particulièrement souffert de cette récession du trafic conteneur mondial.

Les derniers résultats disponibles pour le premier trimestre 2010 font état d'un retournement radical de situation. Plusieurs indicateurs témoignent d'une reprise de l'activité conteneur à l'échelle planétaire. On assiste ainsi depuis quelques mois à une baisse du nombre de navires désarmés. À l'heure actuelle, un peu moins de 7 % de la capacité mondiale est à l'arrêt, ce qui représente quelques 380 navires seulement. La reprise s'observe dans les grands ports asiatiques prioritairement, Singapour enregistre une hausse de son trafic de plus de 15 %, Shenzhen enregistre plus de 27 % de hausse du trafic conteneur. Même les ports européens repartent à la hausse : Anvers et Rotterdam affichent des hausses de 16 %. Contre toute attente, l'activité est repartie rapidement et si 2008 et 2009 resteront des années noires, 2010 s'annonce exceptionnelle, le géant Maersk annonçant un chiffre d'affaires record, alors qu'il était au plus bas en 2008. On assiste même à une pénurie de conteneurs ! Situation in-envisageable quelques mois plus tôt.

Ce redémarrage de l'activité du transport conteneur témoigne d'une reprise plus générale de l'activité maritime, même si, pour lors, les autres secteurs peinent à retrouver des niveaux d'activités d'avant la crise.

Cet épisode de crise peut représenter un atout en favorisant les réflexions sur les extensions prévues dans les ports. Les prochains mois seront déterminants pour l'activité de la planète conteneur.

1.3. Le pétrole en net recul

Le pétrole avec un total de 225 millions de tonnes exportées par la mer en provenance, entre autres, de la Fédération de Russie ou de l'Arabie saoudite accuse un net recul (-14 % pour l'Arabie saoudite par exemple).

Les armateurs spécialisés dans le transport d'hydrocarbures ont enregistré des chutes notables des taux d'affrètement, avec une division par trois du coût-jour, mais on observe une stabilisation du taux.

D'autre part, un phénomène relativement « original » est apparu à la suite de la baisse des cours du brut. Les opérateurs ont profité de cette chute des cours pour acheter du brut et ont utilisé les supertankers pour stocker le pétrole. Ce sont ainsi plus de 50 VLCC (very large crude carrier) qui ont été immobilisés. L'autre problème auquel sont confrontés les armateurs de pétroliers (aframax, suezmax ou autre VLCC), concerne les carnets de commandes de nouveaux navires. Il y a fort à parier que nombre d'entre eux ne verront pas le jour ou seront reconvertis en minéraliers.

Mais si tous les analystes du secteur pétrolier tablaient début 2009 sur une reprise de la demande des pays développés dès 2010, l'année écoulée met à mal ces prévisions. Par rapport à l'année 2008, 2009 est marquée par la chute des importations de pétrole brut même si les volumes échangés de raffinés et de gaz parviennent à se maintenir, ils ne permettent pas de compenser la baisse du trafic de brut. L'impact sur le trafic des grands ports pétroliers est important. La reprise tarde à venir...

1.4. Trafic de véhicules : des navires à la casse

Le trafic fret de véhicules s'est effondré. Il faut dire que ce secteur économique a été l'un des premiers touché par la crise économique mondiale. Dans le domaine du transport maritime, il représente assurément le secteur le plus touché par la récession. Entre 2001 et 2008, le nombre de véhicules transportés par mer a progressé, passant ainsi de 8,5 à 14,5 millions d'unités. En 2009, on enregistre une baisse de plus de 30 %, avec un record pour le Japon dont les ventes ont reculé de plus de 60 %.

Plus encore dans ce domaine où la prudence était de mise jusqu'au début des années 2000, la chute est rude. Les opérateurs ont commandé de nombreux navires, allant jusqu'à doubler leur flotte. Aujourd'hui, il n'est plus question d'augmenter sa capacité, mais bien au contraire, de la réduire de façon drastique. 20 % de la flotte a ainsi été désarmée et le phénomène se poursuit. Dans ce secteur du transport maritime, les stigmates de la crise seront longs à effacer et n'épargneront pas les plus gros armateurs qui vont devoir honorer le paiement de leurs nouveaux navires sans pour autant observer de reprise de l'activité des car-carriers.

1.5. Des carnets de commandes pleins... à honorer

Les armateurs et affréteurs ont subi de plein fouet la chute des taux d'affrètement, dans un contexte économique fragilisant. À cela s'est ajoutée une vision trop optimiste de l'avenir se traduisant par de nombreuses commandes de nouveaux navires, qui risquent à plus ou moins long terme de finir sur une voie de garage. C'est d'ores et déjà une réalité pour des navires en service. Actuellement un quart de la capacité mondiale est retiré du marché en attendant des jours meilleurs, exception faite des porte-conteneurs.

La crise du transport maritime est d'autant plus forte et alarmante, qu'elle fait suite à une période de forte croissance. Cette situation passée, jusqu'alors enviée, fait aujourd'hui grincer des dents bien des armateurs. Alors que les carnets de commandes et d'affrètements semblaient ne jamais vouloir connaître de baisse, la crise a fait l'effet d'un couperet. Face aux demandes croissantes et à l'impossibilité d'y répondre faute de suffisamment de navires disponibles, les armateurs ont fait le choix de multiplier les commandes de nouveaux bateaux, et parfois bien au-delà de leurs besoins réels, en cherchant à anticiper ceux à venir. Et pour être livré dans les temps, ils n'ont pas hésité à payer le prix fort, comptant se rembourser sur les commandes à venir.

La flotte mondiale n'a jamais été aussi importante qu'aujourd'hui et cela n'est pas prêt de s'arrêter. Les armateurs ont en commande l'équivalent de la moitié de la flotte mondiale naviguant à l'heure actuelle sur les mers du globe, soit quelques 580 millions de tonnes de ports en lourds (Tpl). Entre 1990 et 2003, la croissance des capacités étaient encore modeste, comprise entre 1 et 3 % ; en 2006, ce chiffre atteint 6,8 % de hausse, soit 1 153 tpl en janvier 2009.

Ce n'est pas seulement la capacité des navires qui a augmenté, c'est également leur nombre, et cela ne saurait s'arrêter car il va falloir réceptionner les navires en commande dans les mois à venir.

En 2007, la flotte mondiale était composée de quelques 43 000 unités avec une capacité moyenne tournant autour de 23 500 tpl. En 2009, ce chiffre est passé à 46 000 unités pour une capacité moyenne de 25 000 tpl par navire.

Avec près de 580 millions de tpl attendus à la suite de la livraison des navires en commandes, la flotte mondiale sera en surcapacité. Tous les types de navires sont concernés par cette croissance, avec une petite préférence pour les vraquiers et les pétroliers pour lesquels on attend respectivement 296 et 174 millions de tpl supplémentaires, soit 791 nouveaux navires. Au total, les commandes en cours font état de quelques 6 860 navires attendus dans les cinq prochaines années. Parmi ces nouveaux navires, il y a fort à parier que leurs immatriculations viendront gonfler les rangs des pavillons de libre immatriculation, tel que Panamá (1er au classement mondial en nombre de tpl, 271 millions tpl) ou que le Liberia (123) ou bien encore les Bahamas (58). À titre de comparaison, la France se situe dans ce classement des plus fortes capacités de transport maritime en 23e position mondiale avec 7,9 millions de tpl seulement et l'Europe affiche fièrement 252 millions de tpl, soit 22 % du tonnage mondial disponible. Mais il faut dire qu'elle bénéficie des fortes immatriculations de navires à Chypre et Malte.

Aujourd'hui la situation de crise ne correspond plus au besoins d'alors et les armateurs se retrouvent en position de prendre possession de leur commande sans pouvoir en honorer le paiement. Les reports de commandes se multiplient, les annulations progressent et les chantiers navals coréens, japonais ou chinois ne peuvent que tenter de résister, même si les mois à venir risquent de voir se multiplier les faillites de petits chantiers, quand ce n'est celles d'armateurs. La flotte mondiale va être en situation de surcapacité pour un long moment car la plupart des navires en service (82 %) a moins de 20 ans.

2. Range Nord et Transmanche : la fin de la croissance

2.1. Situation à la baisse, la crise s'accentue

Le Range Nord est aujourd'hui la porte d'entrée du reste du monde en Europe. Par ses ports répartis sur la façade des mers de la Manche, du Nord ou de la Baltique transite la majeure partie des biens manufacturés et des matières premières en provenance d'Asie ou des Amériques.

En situation de crise économique, de réductions des échanges, tant des importations que des exportations, c'est toute une partie de l'économie locale et portuaire nationale qui est touchée. Mais les disparités au sein même de ce Range Nord sont parfois marquées et la crise actuelle tend à les exacerber.

Les ports de Rotterdam ou d'Anvers se distinguent nettement dans le paysage nord-européen. En 2008, à eux seuls, ils affichaient respectivement un total de quelques 421 et 189 millions de tonnes de marchandises traitées. Mais la chute du trafic conteneur les a touchés, comme d'ailleurs tous les autres ports de la zone. -40 % pour Amsterdam, -24 % pour Hambourg, -25 % pour Brême, -10 % pour Dunkerque, -14 % pour Felixstowe, -8 % pour Le Havre... Les résultats sont mauvais et ce dans toutes les filières : minerai de fer, charbon, ferrailles, produits métallurgiques, biens manufacturés, vracs liquides.

Seuls quelques ports parvenaient à maintenir un trafic conteneur correct, ainsi Rotterdam enregistrait une croissance nulle avec 10,8 millions d'EVP pour l'année 2008, Anvers connaissait une très légère hausse de l'ordre de 5,6 %, alors que Le Havre malgré une légère hausse du trafic global (1,8 %) enregistrait une baisse du trafic conteneur de 5,6 %. Plus généralement, tous les types de trafics et tous les ports connaissaient une baisse de leur activité, mise à part Rouen, dont le trafic global progressait de 11 % entre le 1er semestre 2008 et le 1er semestre 2009 et Zeebruges (+ 4 % sur la même période). En 2009, les résultats des ports du Range Nord sont encore à la baisse. Rotterdam a enregistré une chute de son trafic de près de 8,5 % (385,5 millions de tonnes) alors que dans le même temps, Anvers chutait de 16 % (157,8 millions de tonnes) et Hambourg de 21,4 % (110,4 millions de tonnes). Le Havre, Dunkerque ou bien encore Londres ne sont pas en meilleure posture. Seul Zeebruges poursuit sa croissance avec une hausse de 6,8 %. Il est le seul parmi les grands ports européens à enregistrer une telle croissance et particulièrement de son trafic conteneurisé.

2.2. Les ports français se maintiennent grâce aux vracs liquides

Pour l'année 2008, les 20 principaux ports de l'hexagone affichaient un total de 378 millions de tonnes de trafic fret, assurés principalement par les sept premiers ports spécialisés. Ces ports que l'on nomme aujourd'hui « Grands Ports Maritimes » (GPM) depuis octobre 2008 et la mise en place de la Réforme Portuaire, correspondent aux ex port autonomes. À eux seuls, ils avaient permis d'assurer en 2008, 307 des 378 millions de tonnes de trafic fret enregistré sur le territoire national, soit 81,2 % du trafic total. Les 71 millions restants avaient été traités pour plus de la moitié par le port de Calais (40,3 millions de tonnes de fret en 2008). Tous les trafics fret étaient à la baisse exception faite de celui des vracs liquides qui permettait de maintenir le volume de marchandises échangées. Plus généralement, les ports français s'en sortaient plutôt bien, particulièrement les Grands Ports Maritimes, mais la fin de l'année 2008 indiquait déjà un net repli de l'activité. Les bilans 2009 indiquent que la tendance à la baisse se confirme. Cette situation économique défavorable au monde du transport maritime est amplifiée en France par un nouveau conflit qui a animé les ports de nombreux mouvements sociaux durant l'année 2008. La France a entrepris une réforme portuaire de grande ampleur qui se donne pour objectif de mieux cibler les activités dans les grands ports nationaux, et organiser ainsi 30 terminaux spécialisés dans les grands ports maritimes. Les grèves et conflits ont éclaté à la suite de l'annonce de cette réforme d'envergure et plus particulièrement de l'annonce du transfert des activités de manutention, personnel et outillage, au secteur privé. Les mouvements ont accentué, à n'en pas douter, les tendances des résultats des ports français en 2009, relayés par une situation économique du trafic maritime dégradée.

En 2009, les 20 principaux ports français ont enregistré un tonnage total de 340,6 millions de tonnes soit une baisse de près de 10 % par rapport à 2008. Les plus touchés sont sans conteste, les Grands Ports Maritimes, plus impliqués dans les échanges internationaux. Tous les types de trafic ont connu une baisse, qu'il s'agisse du vrac solide, liquide ou du trafic de conteneurs. Les sept GPM ont ainsi enregistré une baisse de plus de 30 % de leurs importations. Dans le détail et selon les types de trafic, les situations sont relativement homogènes, l'évolution se confirmant à la baisse.

- Le trafic conteneur a poursuivi sa baisse en 2009 mais a relativement épargné les ports français par rapport à ceux de l'Europe du Nord. Le trafic total en

2009 a été estimé à 36,6 millions de tonnes, soit une baisse de 6,4 % par rapport à 2008 avec un total de 3 740 000 EVP.

Les derniers résultats disponibles pour les premiers trimestres 2010 font état d'un changement radical de situation. (cf. ci-dessus) - Les marchandises diverses ont poursuivi leur baisse qui s'est accentuée depuis 2008 atteignant 4,5 %. Cette baisse affecte avant tout les GPM. Le trafic total pour l'année 2009 avoisine les 115 millions de tonnes. À noter que ce chiffre prend en compte à la fois les conteneurs, le trafic roulier (dont le trafic transmanche) et le trafic de marchandises dites conventionnelles.

- La crise économique mondiale a particulièrement touché le trafic de vracs solides. La chute de la demande des matières premières destinées à l'industrie

sidérurgique a fait baisser fortement le trafic des minerais. Ainsi en 2009, le trafic des ports français s'est élevé à près de 62 millions de tonnes, soit une baisse de 22,8 % par

rapport à 2008.

Tous les trafics de vracs n'ont pas suivi la même évolution. Les céréales ont progressé (+ 3 %) assurant au port de Rouen une place de leader dans ce domaine, tant au niveau français qu'européen ; le charbon, les engrais, les sables et graviers enregistrent des baisses dans la demande et donc de leur trafic. Enfin, notons la hausse de 50 % du trafic de sel due aux conditions hivernales rudes en 2009-2010. - Les vracs liquides restent à la baisse. La demande de pétrole n'est pas relancée et plus spécialement celle du brut engendrant ainsi une baisse prononcée du

trafic. L'arrêt de la raffinerie Total à Dunkerque a réduit fortement les entrées de brut au port affectant du même coup le trafic global de ce GPM. De 5,8 millions de tonnes en

2008, le trafic a atteint seulement 4,1 millions de tonnes en 2009.

Cette baisse du brut est compensée en partie par la relative stabilité des échanges de produits raffinés, principalement à Rouen (+31 %) avec un total de 3,9 millions de tonnes. D'autre part, les biocarburants affichent une montée en puissance et pourraient s'avérer être une bouée de sauvetage pour certains ports en difficulté. - Alors que la situation économique affecte fortement l'industrie de l'imprimerie (réduction des formats, du nombre de pages...) entraînant une baisse du trafic dans ce domaine, les tempêtes de 2008 dans les Landes permettent d'assurer un trafic conséquent de bois dans les ports de Bordeaux et Bayonne.

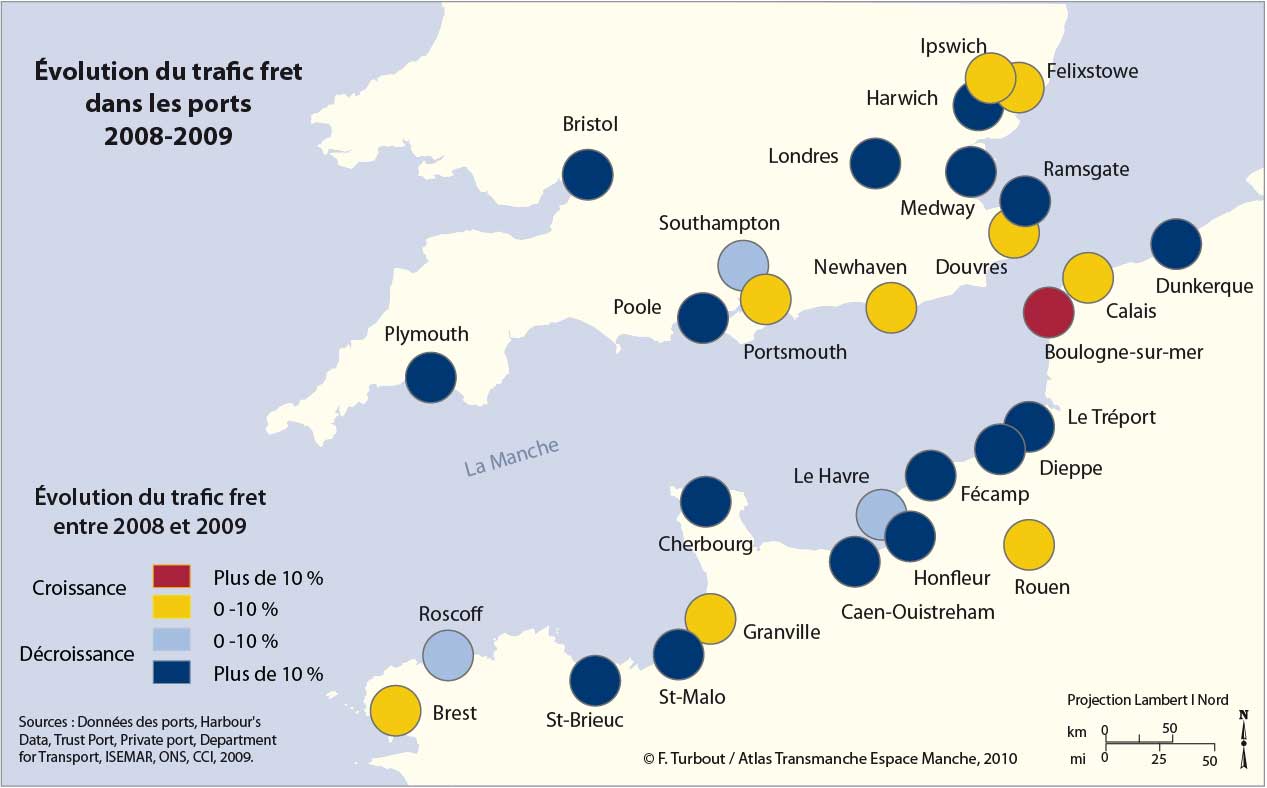

2.3. L'espace Manche tente de résister

En 2008, les ports français et anglais de l'espace Manche ont totalisé un trafic fret de quelques 403,6 millions de tonnes, avec respectivement 216,5 millions de tonnes pour les ports français de la zone et 187 millions de tonnes pour leurs homologues britanniques.

Comparés aux trafics de 2003, les ports de la zone a connu un accroissement de leur trafic de l'ordre de 9,9 %. Ce sont principalement les grands ports qui ont bénéficié de cette croissance, même si les situations de part et d'autre de la Manche restent très hétérogènes et très sensibles à la modification du « paysage » maritime du transmanche. 2009 et la crise majeure que connaît le trafic maritime international a touché tous les ports de la Manche. Le trafic s'est abaissé de près de 8,3 % au total avec de très fortes inégalités entre les ports.

Résultats du trafic fret des ports transmanche

| TOTAL GLOBAL | 367 293 762 | 403 839 360 | 9,95 | 370 110 000 | -8,35 | 0,77 |

| 2003 | 2008 | Croissance 2003-2008 | 2009 | Croissance 2008-2009 | Croissance 2003-2009 | |

| Ports français | ||||||

| Boulogne-sur-Mer | 1 500 131 | 524 356 | -65,05 | 1 025 000 | 95,48 | -31,67 |

| Brest | 2 341 000 | 2 793 596 | 19,33 | 2 816 000 | 0,8 | 20,29 |

| Caen-Ouistreham | 3 237 233 | 3 660 000 | 13,06 | 3 250 000 | -11,2 | 0,39 |

| Calais | 34 323 766 | 40 386 855 | 17,66 | 40 785 000 | 0,99 | 18,82 |

| Cherbourg | 4 018 169 | 2 720 542 | -32,29 | 2 074 000 | -23,77 | -48,38 |

| Dieppe | 1 444 627 | 2 010 000 | 39,14 | 1 700 000 | -15,42 | 17,68 |

| Dunkerque | 50 087 927 | 57 689 000 | 15,18 | 45 003 000 | -21,99 | -10,15 |

| Fécamp | nd | 272 372 | nd | 159 000 | -41,62 | |

| Granville | nd | 120 000 | nd | 129 000 | 7,5 | |

| Honfleur | nd | 501 300 | nd | 404 000 | -19,41 | |

| Le Havre | 71 933 504 | 80 173 000 | 11,45 | 74 048 000 | -7,64 | 2,94 |

| Le Tréport | nd | 236 000 | nd | 180 000 | -23,73 | |

| Roscoff | 532 248 | 498 484 | -6,34 | 461 000 | -7,52 | -13,39 |

| Rouen | 21 319 557 | 22 691 000 | 6,43 | 23 302 000 | 2,69 | 9,3 |

| Saint-Brieuc | 536 000 | 593 000 | 10.63 | 454 000 | -23,44 | -15,3 |

| Saint-Malo | 2 211 600 | 1 948 855 | -11,88 | 1 630 000 | -16,36 | -26,3 |

| Total français | 193 485 762 | 216 818 360 | 12,06 | 197 420 000 | -8,95 | 2,03 |

| Ports britanniques | ||||||

| Bristol | 11 439 000 | 11 527 000 | 0,77 | 9 000 000 | -21,92 | -21,32 |

| Douvres | 18 796 000 | 24 344 000 | 29,52 | 25 800 000 | 5,98 | 37,26 |

| Felixstowe | 22 282 000 | 24 988 000 | 12,14 | 26 420 000 | 5,73 | 18,57 |

| Harwich | 4 330 000 | 3 739 000 | -13,65 | 2 940 000 | -21,37 | -32,1 |

| Ipswich | 3 888 000 | 2 572 000 | -33,85 | 2 810 000 | 9,25 | -27,73 |

| Londres | 51 028 000 | 52 945 000 | 3,8 | 45 440 000 | -14,21 | -10,95 |

| Medway | 15 619 000 | 14 971 000 | -4,15 | 13 150 000 | -12,16 | -15,81 |

| Newhaven | 949 000 | 1 196 000 | 26,03 | 1 280 000 | 7,02 | 34,88 |

| Plymouth | 2 053 000 | 2 322 000 | 13,1 | 1 940 000 | -16,45 | -5,5 |

| Poole | 1 640 000 | 1 518 000 | -7,44 | 1 130 000 | -25,56 | -31,1 |

| Portsmouth | 4 222 000 | 3 937 000 | -6,75 | 3 960 000 | 0,58 | -6,21 |

| Ramsgate | 1 789 000 | 1 968 000 | 10,01 | 1 590 000 | -19,21 | -11,12 |

| Southampton | 35 773 000 | 40 974 000 | 14,54 | 37 230 000 | -9,14 | 4,07 |

| Total anglais | 173 808 000 | 187 021 000 | 7,6 | 172 690 000 | -7,66 | -0,64 |

2.3.1. Les ports français de l'espace Manche

Avec un trafic total de l'ordre de 197,4 millions de tonnes en 2009 contre 216,8 millions en 2008, les ports côté français ont été touchés, parfois très fortement par la récession du transport maritime. L'année 2008 restera marquée par la chute du fret dans quatre ports français pour des raisons qui ne tiennent pas uniquement à la crise – dont les effets ne se faisaient alors que peu sentir – mais plutôt à des fermetures/réouvertures de lignes, comme ce fut le cas à Boulogne-sur-Mer et Cherbourg.

En 2009, les effets de la crise sont indéniables. Les pertes enregistrées sont quasi générales. Sur les 16 ports de commerce qui jalonnent le littoral, seuls cinq ont enregistré une croissance de leur trafic marchandises entre 2008 et 2009. Les progressions sont cependant moyennes (entre 0,8 et 7,5 %), exception faite du port de Boulogne où le résultat témoigne du jeu ouverture/fermeture de lignes.

Granville a affiché un bon résultat, toutes proportions gardées, grâce au développement de son trafic ferrailles et au maintien du fret vers les îles Anglo-Normandes. Calais se maintient grâce au trafic transmanche, alors que Rouen et Brest bénéficient de la relance des exportations de céréales et produits issus de l'agriculture. Il faut souligner à cet égard, le rôle positif à contre tendance de la production agricole sur les échanges et les transports, dans le contexte international.

Ces quelques bons résultats relevés, à l'inverse, les baisses de trafic fret sont plus nombreuses, et c'est la tendance majeure. Fécamp, Honfleur, Le Tréport, Saint-Brieuc, Dunkerque et Cherbourg enregistrent des baisses comprises entre 20 et 40 % de leur trafic fret. Caen, Le Havre et Roscoff parviennent à limiter les chutes entre 7 et 11 %. Globalement, à moins d'être sur une niche d'activité ou de tirer son épingle du jeu grâce aux produits agricoles et alimentaires, tous les ports ont connu les effets de la récession, côté français du transmanche. Quelques exemples précis vont permettre d'illustrer la diversité des situations côté français.

2.3.1.1. LD Lines sauve Boulogne ?

Le trafic fret du port de Boulogne-sur-Mer est intimement lié au trafic ferries. La « nouvelle » compagnie sur le Channel, LD Lines, en reprenant la ligne abandonnée en 2008 par SpeedFerries, a permis la relance du trafic fret transmanche entre Boulogne et Douvres, en plus de se positionner sur la Manche est.

Le projet de mise en service d'un hub-port ouvrait des perspectives de développements importantes pour le port de Boulogne. Mais, les mauvais résultats se sont accumulés durant l'année, amenant LD Lines à retirer progressivement ses navires de la ligne, dont le dernier-né de sa flotte, le Norman Arrow, et ceci pour finalement aboutir début septembre 2010 à la fermeture définitive de la liaison vers l'Angleterre.

La Région, le Département, la Communauté d'agglomération du Boulonnais, l'Europe et plus encore la CCI ont investi massivement dans ce projet inauguré en février 2009. Alors que ce projet a coûté près de 46 millions d'euros, le hub-port aura servi moins de 20 mois. Compte tenu de l'évolution récente de la situation, ce dernier risque de connaître quelques difficultés pour être rentabilisé par les différents investisseurs.

2.3.1.2. Le cas cherbourgeois : perspectives de relance et développement de fret spécialisé

À Cherbourg, la situation diffère de ce que connaît Boulogne. Le trafic a décru aux débuts des années 1990, avec la fermeture de l'usine Toyota et la chute du trafic fret de véhicules. Mais le trafic fret se maintenait tant bien que mal. Second coup du sort en 2005, la compagnie de ferries P&O se désengage totalement du trafic sur la ligne vers Portsmouth. Immanquablement, le trafic fret s'en trouve affecté dans les mois qui suivent la fermeture. La reprise du trafic sous la bannière de la compagnie leader sur la Manche ouest, Brittany Ferries a permis de relancer le trafic roulier du port qui se maintenait tant bien que mal. Cependant, les difficultés récurrentes rencontrées par ce port l'oblige aujourd'hui à trouver de nouvelles pistes de développement. Le nouveau syndicat mixte Port Normand Associés cherche de nouveaux créneaux d'activité et ce nouveau gestionnaire du port a conduit au choix d'un premier projet de terminal charbonnier de nouvelle génération, jouant également le rôle de feedering vers l'Angleterre. Cherbourg ayant pour ambition de devenir un port de transbordement charbonnier en Manche : 1,2 millions de tonnes de charbon sont attendues annuellement. Les récents changements de politique énergétique du Royaume-Uni et la baisse encouragée de l'usage des produits charbonniers pourraient porter préjudice au port de Cherbourg. Les prochains mois seront déterminants.

Frappé par la crise, le trafic fret a chuté de près de 23 % en 2009, mais le positionnement du port sur des trafics de marchandises non conventionnelles telles que les éoliennes, le nucléaire ou les colis lourds a permis de relativiser les pertes enregistrées dans le fret conventionnel (-73,5 %) et particulièrement les produits issus de l'exploitation des carrières.

2.3.1.3. Dunkerque cumule les handicaps

Dunkerque est peut-être l'un des ports français à avoir été le plus touché par la crise économique du fret maritime.

En 2008, le trafic fret du GPM atteignait 57,7 millions de tonnes, une année record pour ce port spécialisé dans le transport de minerai de fer et d'hydrocarbure. La fin de l'année 2008 faisait cependant craindre pour ce type de trafic. Le fret sidérurgique en crise avait déjà chuté de près de 70 % dans les tout premiers mois de 2009. La récession n'a fait que se confirmer au fur et à mesure de l'avancée dans l'année 2009. Tous les trafics de marchandises ont baissé, situation jusqu'alors inédite pour ce grand port français. En 2009, le total de fret est établi à 40,7 millions de tonnes, soit une baisse de près de 22 % par rapport à l'année 2008.

L'effondrement de l'activité sidérurgique couplée à la fermeture de la raffinerie des Flandres de Total marquent un coup d'arrêt de l'activité portuaire, l'essentiel de l'activité reposant sur ces deux opérateurs industriels. -40 % pour le trafic de minerais, -17 % pour les hydrocarbures, -37 % pour le charbon et -8 % pour les sables, tant de résultats négatifs qui vont se poursuivre pour certains d'entre eux au premier trimestre 2010.

La fermeture de la raffinerie Total a entrainé une chute du trafic de vracs liquides de près de 62 % alors même que les sorties d'hydrocarbures chutaient de 75 %. Le minerai repart à la hausse (+ 244 % au premier trimestre 2010) grâce à la reprise des activités sidérurgiques d'Acelor Mittal. Cependant, les spécialistes du transport maritime restent prudents, il pourrait s'agir en fait d'une augmentation des commandes en vue de stockage pour d'autres industries (automobile par exemple ) plutôt qu'une réelle reprise du secteur. De plus, la reprise de la sidérurgie mondiale est encore en deçà des niveaux atteints avant la crise.

L'autre marchandise importante pour le port était le charbon, mais on n'observe pour le moment aucune reprise de l'activité (-20 % en 2010). L'essentiel de ce trafic se faisait à destination du voisin anglais mais les récentes politiques environnementales britanniques risquent de léser durablement le trafic charbonnier dunkerquois.

L'avenir du troisième grand port français reste donc incertain. Le projet de mise en service d'un terminal méthanier accueillant le GNL (gaz naturel liquéfié) et permettant la réception des plus gros méthaniers en service actuellement, peut représenter une issue favorable au maintien et au développement du trafic maritime du port, et tenter d'estomper progressivement les effets d'une crise qui a marqué très fortement le paysage maritime dunkerquois.

2.3.1.4. Rouen résiste à la crise

Le port de Rouen fait figure d'anomalie dans le tableau maritime français. Il est le seul GPM a avoir enregistré des résultats positifs en pleine tourmente économique. Grand port céréalier d'envergure internationale, premier port européen pour le trafic de céréales et cinquième port français tous trafics confondus, Rouen a pu maintenir une activité fret rentable grâce aux céréales et aux engrais. La bonne campagne céréalière de 2009 qui faisait suite à la crise alimentaire mondiale de 2007-2008 a permis d'assurer un trafic fret conséquent, en hausse de 8,8 % en 2009 par rapport à 2008. De même, la rigueur de l'hiver 2009 a augmenté les besoins en sel de déneigement en Normandie et en Île-de-France, générant ainsi pour le port un trafic fret important. La hausse des produits pétroliers (chauffage) est également venue conforter ces bons résultats avec une hausse de 7,7 % par rapport à 2008. Cependant, les autres types de trafic marchandises restent à la baisse, conteneurs, marchandises diverses, et ce comme dans le reste du transmanche. Les débuts 2010 sont quasiment identiques, l'activité fret du port se maintenant grâce aux trafics céréalier et pétrolier.

2.3.2. Les ports anglais ne sont pas épargnés

Le Sud du Royaume-Uni accueille cinq des 10 plus grands ports britanniques qui ont assuré à eux seuls, 29 % du transport maritime fret du pays : Londres, Southampton, Felixstowe, Douvres et Medway.

En 2008, les ports du sud anglais ont enregistré un volume total de fret de près de 187 millions de tonnes contre 172,7 millions en 2009. Comme la plupart des autres ports transmanche ou mondiaux, les ports britanniques n'ont pas été épargné par la crise économique.

Le trafic a connu un net ralentissement avec une baisse de près de 22 % du secteur des conteneurs, une chute de 34 % du trafic roulier et une baisse de 13 % du trafic automobile. Sur les 14 ports britanniques de l'espace Manche, cinq ont toutefois réussi à générer un trafic positif : Douvres, Newhaven, Portsmouth, Ipswich et Felixstowe, avec des croissances allant de 0,6 % à 9,3 % au plus fort.

Felixstowe, plus grand port conteneur anglais en 2009, a tout de même vu son activité conteneur chuter de quelques 4 % par rapport à 2008 avec un total de 1,86 millions d'EVP transbordés. Pour Southampton, second port en terme de trafic conteneur du Royaume-Uni, la baisse de l'ensemble du trafic s'élève à 9 % dont 12 % sur le lo-lo. Douvres, grâce au trafic transmanche, parvient à maintenir ses résultats avec une hausse de 6 % de son trafic total, malgré une petite baisse du ro-ro depuis 2008 (-0,5 %).

Plus généralement, ce sont les ports de plus faible taille qui ont le plus souffert de la crise : Plymouth, Poole, Ramsgate, Harwich ont tous connu une baisse de leur fret due à la chute du trafic roulier transmanche. De plus, la chute du trafic hydrocarbures et charbonnier a pénalisé des ports comme Bristol (-22 %). Au total, avec 172,7 millions de tonnes de fret en 2009, les ports anglais transmanche ont enregistré une baisse de l'ordre de 7,6 %.

Enfin, le port de Londres avec 45,4 millions de tonnes de trafic fret, le plus important de la zone côté anglais, équivalent de Dunkerque côté français, a enregistré une perte de 14,2 % de son trafic (7,5 millions de tonnes).

Compte tenu des récents résultats du trafic maritime fret, il semble que l'on observe une certaine reprise de l'activité qui reste à confirmer dans les mois à venir.

Les échanges progressent sur les biens d'équipement mais les échanges de matières premières tardent à redémarrer. À cela, ajoutons des changements d'orientation dans les politiques énergétiques de nombreux pays, et ce face à une hausse croissante du prix de l'énergie. Une très grande partie du trafic maritime international repose sur ces échanges de produits énergétiques. La baisse encouragée de la consommation d'énergies fossiles peut contribuer à fragiliser le secteur du trafic maritime international et ralentir la reprise. La relance du trafic conteneur peut également être « artificielle » au sens où il s'agit avant tout de reconstituer les stocks, le risque d'essoufflement est possible mais pas certain.

Les projets d'extension, de création de nouvelles activités dans les ports, dans un contexte mondial de concurrence accrue entre eux pourraient à nouveau être d'actualité. Les nouvelles perspectives de développement peuvent constituer des alternatives positives à la relance d'une activité fret plus ciblée, plus orientée, mais qui restera cependant extrêmement dépendante de la situation économique internationale.

Le transport maritime est en quelque sorte le baromètre de l'activité économique mondiale, 80 % des marchandises produites dans le monde empruntant à un moment ou un autre la voie maritime. Dépendre de cette économie globalisée est une forme de fragilité, mais le transport maritime international ne peut aujourd'hui se concevoir autrement.

À l'échelle de l'espace Manche, premier couloir de circulation maritime au monde, la crise peut marquer un tournant, un tremplin et le temps est peut-être venu de raisonner en terme de complémentarités plutôt que de concurrences entre ports de la Manche et ainsi capter cet intense trafic qui bien souvent ne fait que transiter au large des deux rives.

1 Ils ont été appelés ainsi car au moment de leur mise en service, ils ne pouvaient franchir le Canal de Suez du fait de leur imposant tirant d'eau et devaient donc emprunter la route du Cap (Afrique du Sud) pour rejoindre l'Europe depuis l'Asie.

Haut